Do ilu banków złożyć wniosek o kredyt hipoteczny we Wrocławiu? Strategia i lokalne realia

W świecie finansów osobistych krąży szkodliwy mit: „złóż wniosek tam, gdzie masz konto”. To błąd, który może kosztować Cię utratę marzeń o własnym M. Z drugiej strony, zasypanie wnioskami połowy sektora bankowego to strategia samobójcza. Gdzie leży złoty środek? Odpowiedź jest konkretna. Wnioski o kredyt hipoteczny na biurku doradcy we Wrocławiu Dla zabieganych (TL;DR) : Eksperci kredytowi z Wrocławia zgodnie zalecają złożenie wniosków o kredyt hipoteczny do 3 banków jednocze

Zarabiasz w Euro lub USD na B2B? Kredyt hipoteczny w PLN jest możliwy – nawet gdy bank mówi „NIE”. Wrocław 2025

Wrocław to technologiczne serce Polski. Jako ekspert kredytowy (dawniej doradca kredytowy) działający na lokalnym rynku, niemal codziennie spotykam się z programistami, grafikami i specjalistami IT, którzy mieszkają na Krzykach, Biskupinie czy Fabrycznej, ale pracują dla firm z USA, Niemiec czy Wielkiej Brytanii. działalność dochód w walucie a kredyt hipoteczny Sytuacja wydaje się idealna: wysokie zarobki, kontrakt B2B, stabilizacja. Schody zaczynają się w momencie, gdy chce

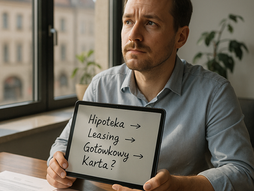

Kolejność zaciągania zobowiązań – jak nie zamknąć sobie drogi do kredytu hipotecznego we Wrocławiu?

Dlaczego kolejność zaciągania zobowiązań jest tak ważna? Wielu moich klientów z Wrocławia przychodzi do mnie przekonanych, że mają...

Księga Wieczysta Wrocław – jak uzyskać odpis, wpisać hipotekę i uniknąć problemów?

Księga wieczysta to podstawowy dokument prawny każdej nieruchomości, który zawiera informacje o jej właścicielu, prawach rzeczowych oraz...

Zakup mieszkania z rynku pierwotnego we Wrocławiu – co warto wiedzieć w 2025 roku?

Wrocław to jedno z najszybciej rozwijających się miast w Polsce, przyciągające zarówno inwestorów, jak i osoby szukające swojego...

Kredyt hipoteczny na spłatę byłego małżonka – jak skutecznie przejąć nieruchomość po rozwodzie?

Rozwód lub rozstanie partnerów często niesie ze sobą wiele emocjonalnych i finansowych wyzwań. Jednym z najtrudniejszych aspektów...

Kredyt na budowę domu 2025 – zasady, wymagania, dokumenty

Jaki kredyt na budowę domu wybrać? To pytanie, które zadaje sobie wiele osób, które planują budowę swojego domu. Przede wszystkim trzeba...

Jak kupić dom, gdy wciąż spłacasz kredyt hipoteczny za mieszkanie?

Zamiana mieszkania na dom to marzenie wielu osób – więcej przestrzeni, ogród, własna działka. Ale co zrobić, gdy obecne mieszkanie jest...

Kredyt hipoteczny przy działalności gospodarczej – zasady, dokumenty, zdolność kredytowa

Obliczenie zdolności kredytowej przedsiębiorcy z Wrocławia czy dolnego śląska nie jest tak łatwe i proste, jak w przypadku osób...

Kredyt hipoteczny dla lekarzy

Kariera lekarza we Wrocławiu to wieloetapowy proces, który rozpoczyna się od sześcioletnich studiów medycznych, obejmujących zarówno...

PPK jako wkład własny przy kredycie hipotecznym

Pracownicze Plany Kapitałowe (PPK) są istotnym narzędziem oszczędnościowym, które mogą pomóc w realizacji marzeń o własnej nieruchomości....

Kredyt hipoteczny dla singla: Kompleksowy poradnik

Czy życie w pojedynkę oznacza trudności w zdobyciu własnego mieszkania we Wrocławiu? Niekoniecznie! Kredyt hipoteczny dla singla jest...

Zakup mieszkania obciążonego hipoteką na kredyt z rynku wtórnego we Wrocławiu? Praktyczny przewodnik dla Kredytobiorców

Zakup mieszkania na rynku wtórnym we Wrocławiu, zwłaszcza takiego obciążonego hipoteką, może wydawać się skomplikowanym i ryzykownym...

Bezpieczny Kredyt 2%: Jak Kupić Mieszkanie bez Wkładu Własnego z Gwarancją BGK

Kiedy rozważamy zakup własnego mieszkania, jednym z największych wyzwań finansowych jest zazwyczaj zgromadzenie wystarczającego wkładu...

Jak uzyskać kredyt mieszkaniowy dla Programistów prowadzących działalność gospodarczą z umową B2B?

W dzisiejszym dynamicznym świecie programiści, którzy prowadzą własne działalności gospodarcze na zasadach B2B, stanowią cenny trzon...

Indeks WIRD® zastąpi wskaźnik referencyjny WIBOR®

Komitet Sterujący Narodowej Grupy Roboczej (KS NGR), powołanej w związku z planowaną reformą wskaźników referencyjnych, na posiedzeniach...

Wakacje kredytowe w pigułce

Nowe wakacje kredytowe wprowadza ustawa o finansowaniu społecznościowym dla przedsięwzięć gospodarczych i pomocy kredytobiorcom. Będą...

Kredyt konsolidacyjny jako rozwiązanie na nadmierne zadłużenie

Jeżeli czujesz, że Twój miesięczny budżet jest nadmiernie obciążony przez raty kilku kredytów. Rozważ zaciągnięcie kredytu...

Czynniki wpływające na zdolność kredytową

Do najważniejszych czynników wpływających na zdolność kredytową zalicza się wysokość dochodów do dyspozycji osoby ubiegającej się o...